- Кто должен рассчитать величину налога?

- Особенности начисления

- Пример расчета земельного налога по кадастровой стоимости земельного участка

- Если цифры изменились

- Где проконсультироваться?

- Проверка налогов по

- Особенности налога

- Кто выполняет расчет земельного налога

- Как рассчитать земельный налог

- Формула расчета земельного участка и примеры

- См. также.

- Настройка земельного налога в 1С

- Регистрация земельных участков

- Уплата авансовых платежей

- Способы отражения расходов

- Расчет земельного налога

- Публикация.

- Формирование уведомления и уплата земельного налога

- Общие правила и формула расчета налога на землю

- Расчет налога на землю при помощи налогового калькулятора на сайте

Правильный расчет налоговых платежей основывается на следующих моментах

- Знание налоговой базы и налоговых ставок.

- Применение (или неприменение) льгот.

- Знание права местного органа власти определять ставку налогоплательщика (которое существует в стране) и его право уменьшать процент, установленный налоговым законодательством.

Справка о кадастровой стоимости недвижимости помогает произвести правильный расчет. Налоговой базой для расчета является кадастровая стоимость.

Кто должен рассчитать величину налога?

Для того чтобы деньги были уплачены правильно, нельзя допускать ошибок при расчете суммы земельного налога по подвальной стоимости. Этим занимается расчет подоходного налога с ПГС: см. раздел 4.2.2.2.

- Сотрудники налоговой службы, получающие информацию о презумпции того, является ли плательщик физическим лицом (это может быть владелец земли или тот, кто пользуется ею бессрочно).

- Представитель компании, ответственной за соответствующее обязательство (если плательщик — юридическое лицо).

Значение подземной стоимости получается на первый день года, в котором производится оплата. Пример: для расчета земельного налога за 2018 год применяются данные о подземной стоимости на 1 января этого года.

Особенности начисления

Два собственника имеют одинаковую площадь, но платят разные налоговые ставки. Почему; ответ основан на положениях налогового законодательства. В этих случаях применяется минимальная ставка (0,3%).

- Участки используются для выращивания овощей, фруктовых деревьев и животных.

- Территория предназначена для строительства домов.

- Для другого сельскохозяйственного производства и выращивания используются фермы, мельницы, молочные заводы или участки.

Для других категорий земель при расчете земельного налога по стоимости недр применяется коэффициент 1,5%.

Однако существуют исключения. Если земля имеет значение для национальной безопасности, обороны, таможенных процедур, атомных электростанций, природных убежищ, военных объектов или других законодательно определенных объектов и поэтому ее использование ограничено, налог не взимается.

Пример расчета земельного налога по кадастровой стоимости земельного участка

Не нужно быть великим математиком, чтобы разобраться с налоговыми расчетами. Система выглядит следующим образом.

- Коэффициенты умножаются на величину подвала.

- Полученное произведение делится на 100.

Пример расчета для участка со стоимостью земли 250, 000 рублей: 1. 5 х 250, 000: 100 = 3, 750 рублей.

Существует большой список людей, которым выгодно платить данный вид местного налога. Экономия может быть разной:.

- Сниженные платежи. Предлагается ветеранам войны, ликвидаторам и другим категориям.

- Зачисление 100% уплаченного налога. Например, этой льготой пользуются военные пенсионеры.

Если цифры изменились

Налогоплательщики интересуются: как быть с изменением стоимости земли при расчете земельного налога? Это зависит от того, чем вызвано изменение. Если.

- неточность была исправлена на ранней стадии расчета — произошла ошибка и нужно учесть новую сумму налога.

- Это решение специальной комиссии или суда — учитывается период подачи заявления.

- Стоимость определяется на уровне рыночной стоимости — новый налог можно платить со следующего года.

Если вы опоздали с уплатой земельного налога, вам придется отвечать за свои действия: к вам могут быть применены санкции и штрафы. Факторы, которые необходимо учитывать, включают

- Намерение или сила.

- Как долго вы опаздывали.

- Какая сумма не была уплачена.

Где проконсультироваться?

По вопросам, связанным с земельной стоимостью и налогами, вы можете получить дополнительные консультации в центре «Стар Сервис».

Проверка налогов по

Нажимая на «Налогообложение», вы принимаете политику конфиденциальности и соглашаетесь с соглашением об использовании.

Особенности налога

Кто платит. По закону все лица, владеющие землей, должны платить за право собственности на землю, либо за постоянное, либо за пожизненное наследственное право на землю. Очень ограниченная категория россиян имеет право не платить вообще.

К этой категории относятся жители Крайнего Севера, т.е. жители общин коренных малочисленных народов, проживающих в труднодоступных районах. Других категорий россиян, полностью освобожденных от уплаты на федеральном уровне, не существует, но закон предусматривает льготы, о которых подробно говорится ниже.

Налоги. Концы земли направляются в местный бюджет, а не федеральному правительству, поэтому порядок их уплаты определяется местными властями. Местные руководители не могут увеличивать процент по своему усмотрению, он определен законом.

- 0,3% на социальные земли, т.е. земли, используемые для строительства жилья и частного сельского хозяйства.

- 1,5% в других областях — обычно это коммерческие земли.

Однако этот коэффициент может быть изменен. Также можно отстранить некоторые категории людей от уплаты всего налога. Например, большинство районов, ветераны, инвалиды, многодетные семьи и пенсионеры не платят земельный налог. Федеральное законодательство не предусматривает такого освобождения. Возможно, оно применимо к вашему району.

Чтобы знать наверняка, вы можете обратиться в городскую налоговую инспекцию или найти информацию в информационной службе Федерального налогового управления. Там можно найти информацию об освобождениях не только на землю, но и на другие обязательные платежи.

Кто выполняет расчет земельного налога

Плата за владение землей рассчитывается налоговой инспекцией. Владельцу ничего не нужно делать. Он просто ждет, пока придет доказательство, и указывает сумму, которую необходимо заплатить.

Письмо должно поступить на почту не позднее, чем за месяц до истечения срока платежа. Оплата должна быть произведена до 1 декабря. Это означает, что уведомление должно прийти не позднее 1 ноября.

С появлением электронных услуг Федеральная налоговая служба активно использует налогоплательщиков. Письма часто теряются на почте, вызывая разочарование и разногласия. Налогоплательщики могут зарегистрировать личный кабинет на сайте налоговой службы и получать оттуда уведомления.

Информация из личного кабинета появляется быстрее, чем приходит по почте, а если есть сомнения в сумме налога, подлежащего уплате, можно подать предварительную жалобу и потребовать перерасчета налога. Однако важно понимать, как рассчитывается земельный налог, и обосновать свою просьбу о перерасчете. Представив документы, подтверждающие право на льготу.

Как рассчитать земельный налог

С 2015 года в этой области возникает все больше вопросов. Это связано с тем, что налоговые органы перешли на новый режим расчета налоговой стоимости. Раньше для этого использовалась нормативная стоимость земли, а сегодня — подземная стоимость.

Нормативная стоимость социального участка ниже, чем подземная стоимость, потому что при расчете нормативной стоимости учитывается, какой потенциальный доход может возникнуть от осуществления деятельности на этом участке. Если земля предназначена для строительства дома или коттеджа, то нормативная стоимость этого участка ниже, потому что от него не ожидается никакого дохода.

При оценке стоимости земли учитывается совершенно другой набор факторов. Здесь и местоположение, и расположение, и наличие коммуникаций и инфраструктуры. Это означает, что стоимость метро не может быть ниже, так как она близка к рыночной стоимости земли.

Чем больше город, тем дороже становится земля, чем дальше от области — тем дешевле. Поэтому расчет земельного налога в разных районах города дает совершенно разные суммы, так как стоимость земли может отличаться в несколько раз.

Стоимость земли рассчитывается профессиональными организациями, то есть частными компаниями, работающими по контракту с местными властями. Данные отправляются в Росреестр, который ведет базу данных земельного кадастра. Чтобы увидеть оценку земли и рассчитанную сумму земельного налога, необходимо зайти на сайт Росреестра, зарегистрировать номер участка в форме и отправить запрос.

Пункт должен появиться на экране через несколько секунд.

Формула расчета земельного участка и примеры

Земельный налог может быть рассчитан в зависимости от типа.

H = ks x rd x ns / k

При этом используются следующие величины

- n — налог или сумма, которую должна начислить налоговая служба.

- КС — стоимость земли на участке — можно найти на сайте Росреестра.

- РД — размер доли, если собственников несколько. Если собственник один, используйте этот параметр как один.

- п/п — налоговая ставка, обычная ставка установлена в размере 0,3%, какая она в вашем регионе — такая же или ниже, можно с уверенностью узнать на сайте Федеральной налоговой службы.

- К — коэффициент собственности, учитывающий период занятия участка в течение календарного года, при этом год занятия принимается за 100.

Рассмотрим на примере, как рассчитывается земельный налог.

В Иванове имеется участок площадью 6 га. Подземная стоимость участка составляет 2 000 000 рублей. Собственник не имеет доли в участке, а его участок уже долгое время является его единственным владельцем. По общему правилу сумма рассчитывается следующим образом

Н = 2, 000, 000 х 0,3 / 100 = 6, 000 рублей.

Иванов является пенсионером и имеет участок 6 соток. Выплата за участок не производится, так как площадь равна льготе.

Иванов находится на пенсии и имеет участок 8 соток и 3, 000, 000, 000 рублей. При расчетах необходимо отнять от этой степени льготы 6 см для уточнения налоговой базы.

3 000 000 /8 = 375 000 рублей — кадастровая стоимость 1 сотки

375. 000 х 2 = 750, 000 рублей — кадастровая стоимость 2 сотки, с которой исчисляется налог

≥ 750 х 0. 3 / 100 = 2250 руб.

Иванов купил участок площадью 6 га в октябре, но без прибыли. Его подземная стоимость составляет 2 000 000 рублей. Сумма рассчитана с учетом срока владения участком. Это 3 месяца или 0,25 части в год. Она рассчитывается следующим образом. Сумма, соответствующая величине стоимости имущества, составляет.

Н = 2, 000, 000 х 0. 3 / 100 х 0. 25 = 1, 500 руб.

Вы можете рассчитать сумму самостоятельно или воспользоваться электронным калькулятором на сайте ФНС. Кроме того, вы можете ввести свой идентификатор НДС в форму «авторасчета» на сайте и за считанные секунды узнать, какой налоговый платеж заявлен. Земельный налог, а также налог на недвижимость и транспортный налог можно оплатить онлайн без регистрации, если вам необходимо его оплатить.

См. также.

Срок уведомления — до 27. 02. 2024 (перенесен с 25. 02. 2024).

Настройка земельного налога в 1С

Установите или подтвердите настройки земельного налога (Главная — Налоги и отчеты — Земельный налог). Продумайте заполнение каждого отчета.

Регистрация земельных участков

Проверьте регистрационные карточки на участки, находящиеся в собственности с начала года.

Создайте регистрацию в земельном кадастре для новых участков, зарегистрированных в едином государственном земельном кадастре в четвертом квартале.

В поле освобождение от налога укажите тип освобождения и его размер (в данном примере налог уменьшен на 70% — налог составляет 30% от сертифицированного налога).

Когда вы настроите освобождение от земельного налога, появится ссылка, основанная на области освобождения, для заполнения запроса на освобождение в налоговый орган.

Уплата авансовых платежей

Проверьте настройки прогресса в области земельного налога. Если выбран индикатор, то рассчитанный налог за год уменьшается на авансы в 1, 2 и 3 кварталах.

Способы отражения расходов

Метод отражения затрат может быть установлен для всех или каждого из участков.

Расчет земельного налога

Земельный налог автоматически рассчитывается в соответствии с расчетом по закону о регулировании земельного налога на декабрь 2022 года (функция — закрытие месяца — расчет земельного налога).

Публикация.

Вы можете проверить налог, рассчитанный по вашему Свидетельству о земельном налоге 2022 года в формате PDF.

Формирование уведомления и уплата земельного налога

Формируйте уведомления о налоговом свидетельстве и распоряжения о земельном налоге отдельно из каждого списка морского бизнеса (главная — рабочие места компании).

По ссылке открывается помощник по земельному налогу.

Если при открытии помощника с расчетом суммы отсутствует налогоплательщик, налог уплачен не будет. Убедитесь, что расчет земельного налога выполняется за отчетный период (налог).

Используйте Расчет земельного налога за 2022 год, чтобы открыть Расчет земельного налога за 2022 год. Это происходит в результате выбора, сделанного ИФНС, и налог уплачивается. Также полезно проверить правильность расчета земельного налога.

1С 8.3 Бухгалтерия на 2022 год, Условия земельного налога на 2022 год и как проверить правильность расчета земельного налога.

Общие правила и формула расчета налога на землю

Как правило, земельный налог рассчитывается по двум позициям.

- Стоимость земельного участка, и

- Его категория.

Эта информация требуется в соответствии с Налоговым кодексом. Исходя из Налогового кодекса, существует общая формула земельного налога

Стоимость земли * Количество долей

Если участок принадлежит менее одного года, земельный налог определяется в соответствии с периодом собственности.

Стоимость земли обычно рассчитывается каждые пять лет. Она зависит от различных факторов:.

- Размер участка,.

- местоположение,.

- Наличие на участке жилой застройки,.

- состояние инфраструктуры,

- качество почвы, качество

- Региональное развитие с социально-экономической точки зрения.

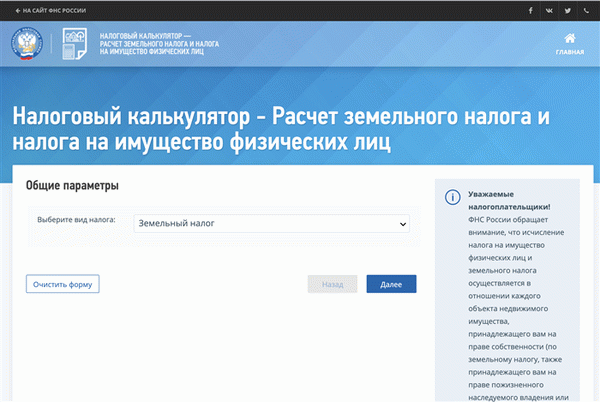

Расчет налога на землю при помощи налогового калькулятора на сайте

Чтобы упростить процесс расчета земельного налога, можно воспользоваться налоговым компьютером, который автоматически все рассчитает, когда вы заполните необходимые пункты. Сделайте следующее.

- Зайдите на сайт nalog.ru/rn77/service/nalog_calc.

- На главной странице строки.‘Выберите тип налога’.Выберите ‘Земельный налог’.

- Нажмите кнопку.«Далее»..

- Укажите год, за который необходимо произвести расчет. Например, 2021 год; нажмите кнопку.«Далее»..

- Введите регистрационный номер земельного участка.

- Появится участок и подземная стоимость земли.

- Заполните поле.‘Размер доли’.Укажите размер принадлежащей вам доли в месяцах. Нажмите на строку.«Далее»..

- Введите данные о вашем налоговом кредите. Например, на него могут претендовать ветераны-пенсионеры и инвалиды. Нажмите«Далее»..

- Заполните поле.«Налоговая ставка».Коэффициент рассчитывается в процентах.

- Если есть льготы, введите их, а также процент. Нажмите.«Далее»..

- Появится сумма земельного налога, которую необходимо оплатить.

Земельный налог, как и многие другие налоги, должен быть уплачен до 1 декабря года, следующего за налоговым периодом.